如何实现有价值的财务报告分析?——九数云 | 帆软九数云

财务报告分析的核心是将报表数据转换为对决策有价值的信息,它通常包括战略分析、会计分析、财务分析和前景分析等四个维度。

财务报告分析对于经营管理、投资决策有着不可替代的重要作用,而其本身又存在诸多的局限性,如何做好分析并真正发挥其价值成为财务管理者、投资者一直致力于解决的问题。

首先,财务报告分析要建立全局意识。这是由于很多会计科目、数据之间都是存在勾稽关系、彼此关联的,不能孤立地看待,因此需要联系起来进行分析。而报表之间也存在着密切的关联,如资产负债结构的合理性需要通过利润表分析进行验证,现金流量表能够为利润表中的信息提供支撑。

其次要选择有效的分析方法。财务报告分析的方法有很多,如比较分析法、因素分析法等,使用者可以根据分析目的选用不同的分析方法,或将多种方法综合使用,以获取更全面的信息。

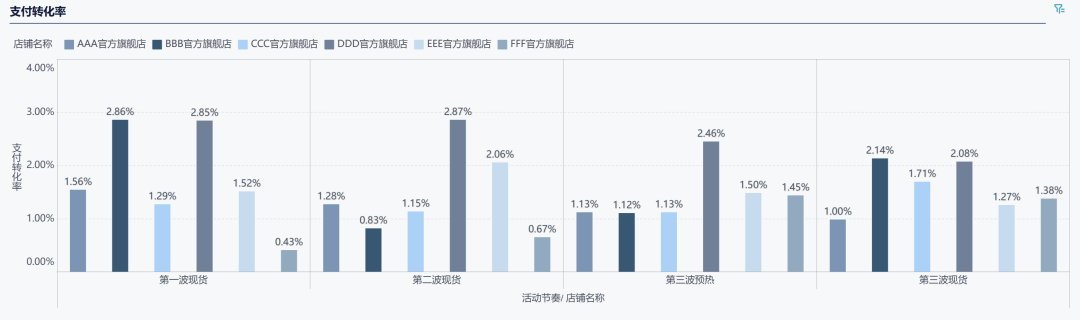

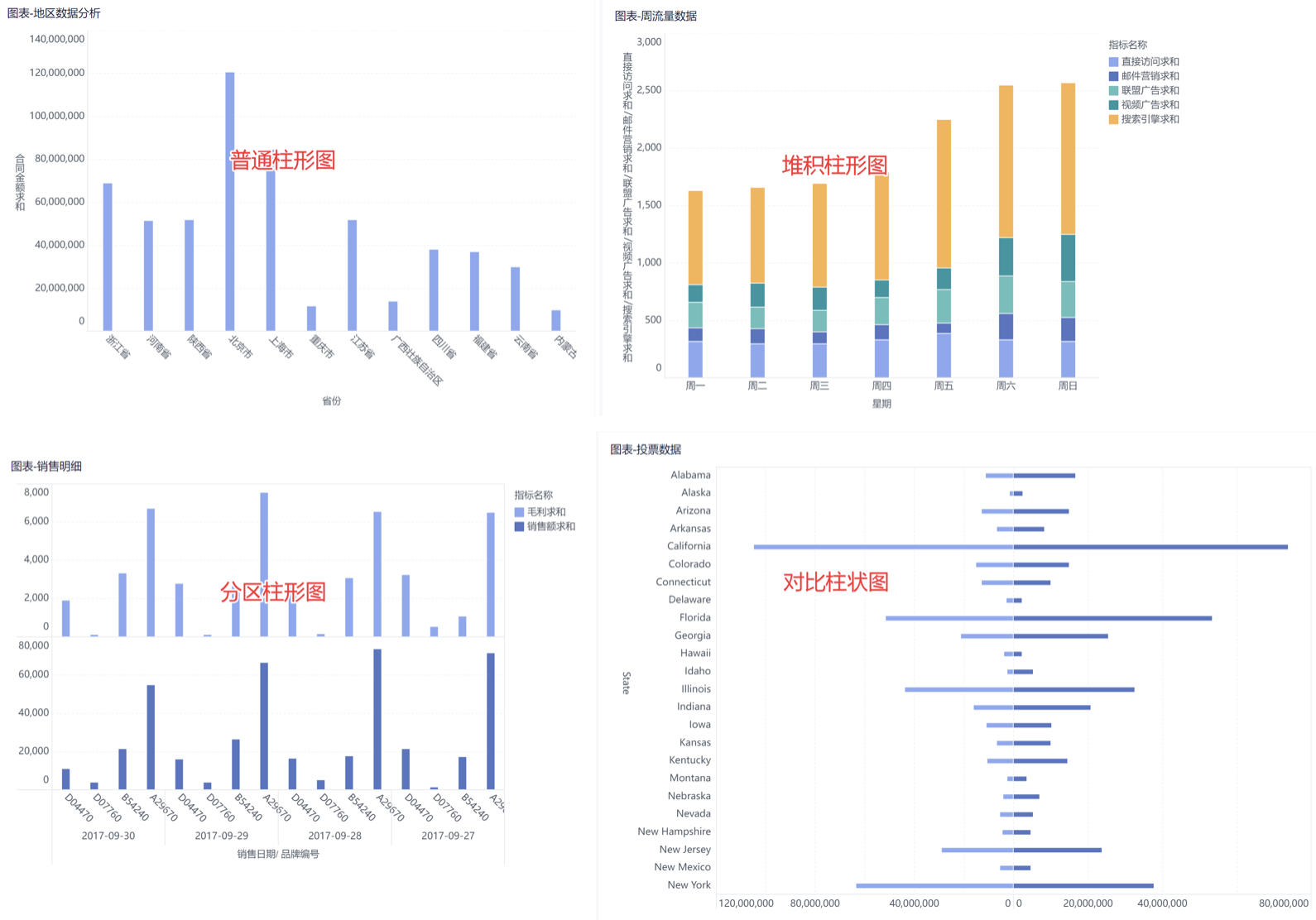

比较分析法通过对可比数据进行对比揭示数据趋势或差异,按比较对象分为与历史数据比较的趋势分析、与同类企业比较的横向分析、与计划预算比较的预算差异分析等。

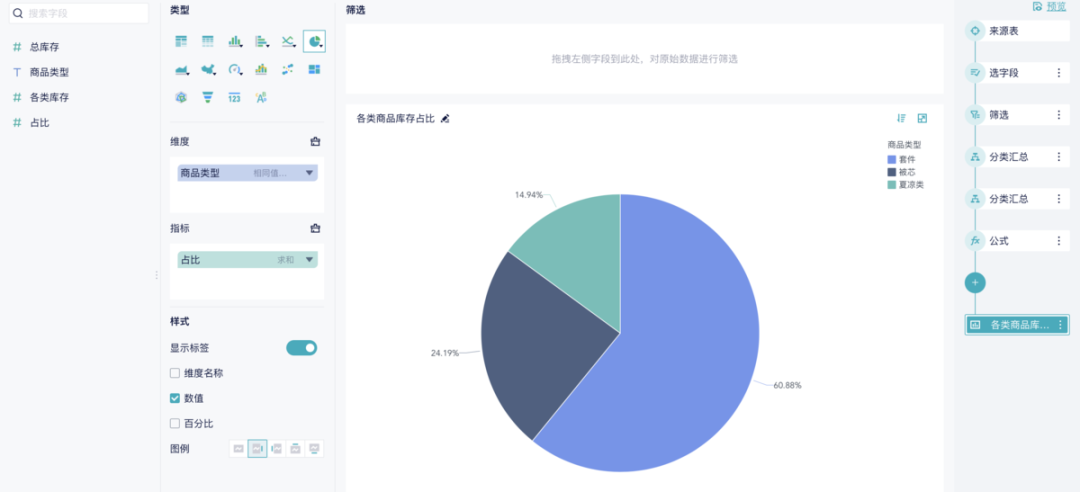

从比较分析的对象来看,包括对会计要素总量、结构百分比等。如对总资产、净资产、净利润等会计要素总量进行时间序列分析,以研究要素的变化趋势看其增长潜力。结构百分比分析通过把财务报表转换成结构百分比报表,在对百分比变动情况分析的基础上,发现占比不合理的项目,以揭示进一步分析的方向。

财务比率分析法,通过各财务指标之间的数量关系反映它们的内在联系。由于财务比率具有较好的可比性,因此常用于比较分析。杜邦分析法是最常见的财务比率分析体系,它利用各主要财务比率间的内在联系,对公司财务状况和经营成果进行综合评价。

实践中很多财务报告分析过度依赖财务比率指标,而忽视业务实质,导致财务分析的流于形式,实用价值不强。财务分析的本质要回归到业务中,好的财务分析不仅要分析公司业务存在的现实问题,还要能够从管理的整体视角出发,提出切实可行的解决方案。

因素分析法(又称为连环替代法),将财务指标分解为可量化的因素,依据财务指标与驱动因素间的关系逐次进行各因素的替代,从而确定各因素对指标的影响程度。在使用因素分析法时,要特别注意因素分解的关联性,根据财务指标的内在逻辑关系建立与各因素间的函数关系模型,同时也要关注因素替代的顺序性、顺序替代的连环性、计算结果的假定性等。

热门产品推荐