揭秘财务高手秘籍:这2个企业财务分析模型你必须知道!——九数云BI | 帆软九数云

九数云BI小编 | 发表于:2024-01-30 14:16:33

企业财务分析模型是用于评估企业财务状况和性能的工具,它们可以帮助分析师、投资者和管理者了解企业的盈利能力、稳定性、流动性和增长潜力。在实际应用中,我们需要谨慎选择适合企业情况的财务分析模型,并结合实际情况进行灵活运用。在本文,九数云将带您了解两类企业财务分析模型。

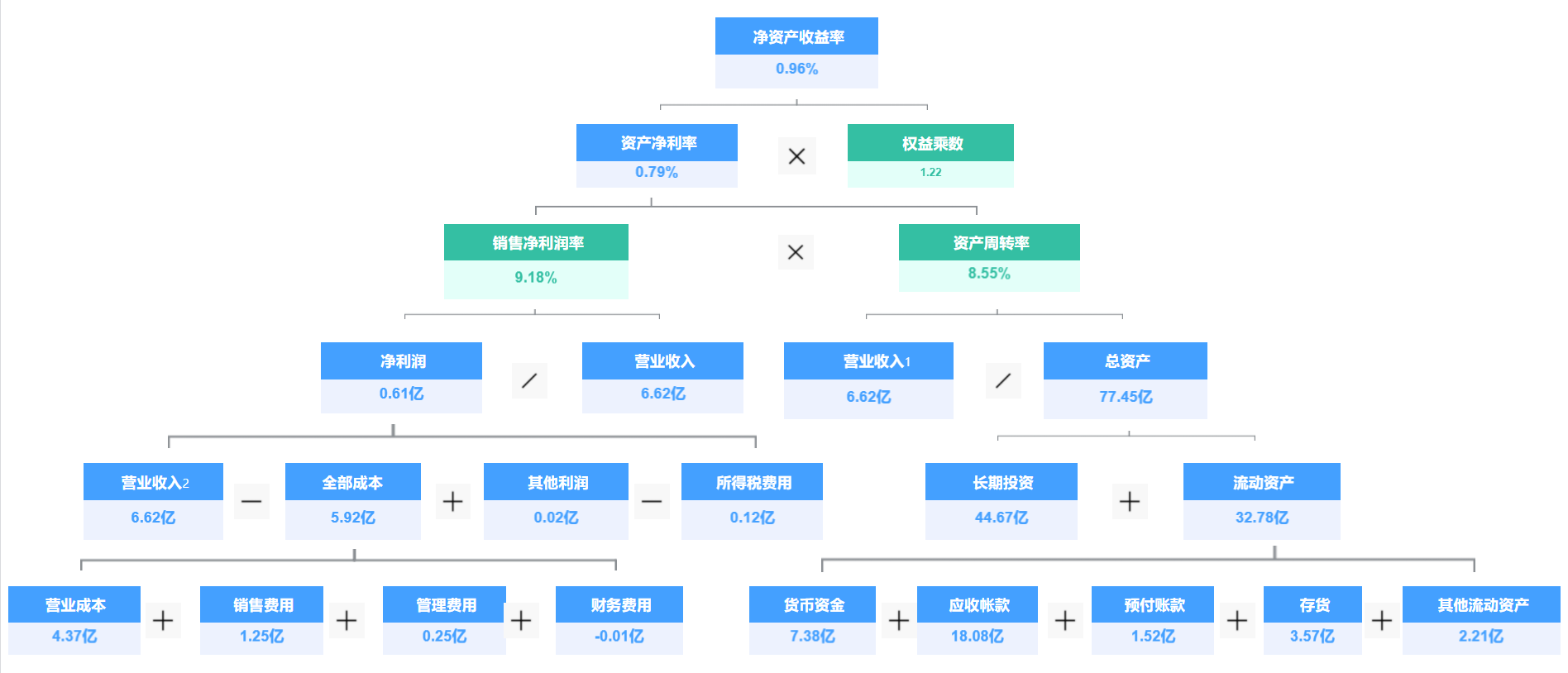

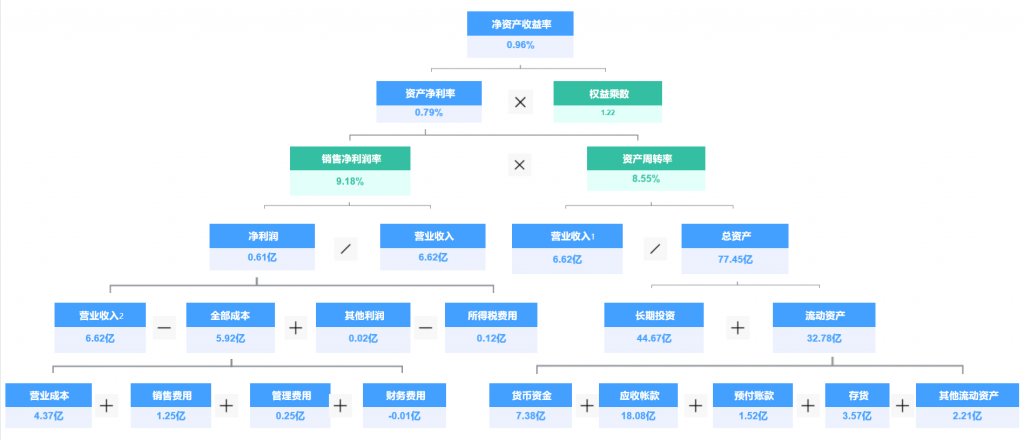

一、企业财务分析模型:杜邦分析模型

通过分解净资产收益率(ROE)为净利率、资产周转率和权益乘数,帮助企业深入了解其盈利能力的来源。举个很简单的例子,其实就是表示股东每投入1元钱能够获得多少收益。数值越大,代表股东的回报率越高。

其公式为:ROE(净资产收益率)=销售净利率*资产周转率*权益乘数

通过对这些因素的分析,人们可以更准确地评估企业的盈利能力,并且针对不同的因素进行有针对性的调整和优化,从而提高企业的经营效益。

但杜邦分析模型也有其短处:仅仅考虑了财务指标,无法结合不可量化的非财务指标进行分析,且其视野局限在短期的经营成果和财务状况,很容易使企业忽略了对企业长期发展具有价值的活动。世界上没有一种财务分析方法能够适用于所有行业或公司,往往需要综合运用多种财务分析方法来评价。

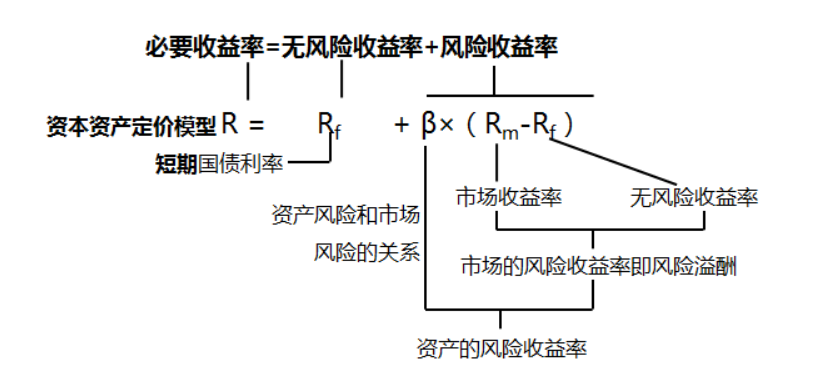

二、企业财务分析模型:CAPM模型

CAPM模型的计算公式为:预期回报率 = 无风险利率 + β × 市场风险溢价。其中,β(Beta)系数衡量了资产相对于市场整体的风险敏感度,即资产的系统性风险。Beta值越大,说明资产的价格波动与市场整体的波动越相关,风险越高;反之,Beta值越小,说明资产的价格波动与市场整体的波动关系不大,风险较低。

CAPM模型的优点在于其简单易懂,计算方便,能够为投资者提供一个快速评估投资项目风险和回报的方法。同时,CAPM模型也存在一定的局限性,例如它假设市场是完全有效的,投资者是理性的,但实际上市场并非完全有效,投资者的行为也可能受到情绪、认知偏差等因素的影响。此外,CAPM模型主要关注系统性风险,忽略了非系统性风险,如公司特有风险等因素。

尽管存在局限性,CAPM模型仍然是投资领域的重要工具之一,为投资者提供了一个基本的框架,帮助他们在风险管理和投资决策中做出更加明智的选择。

三、总结

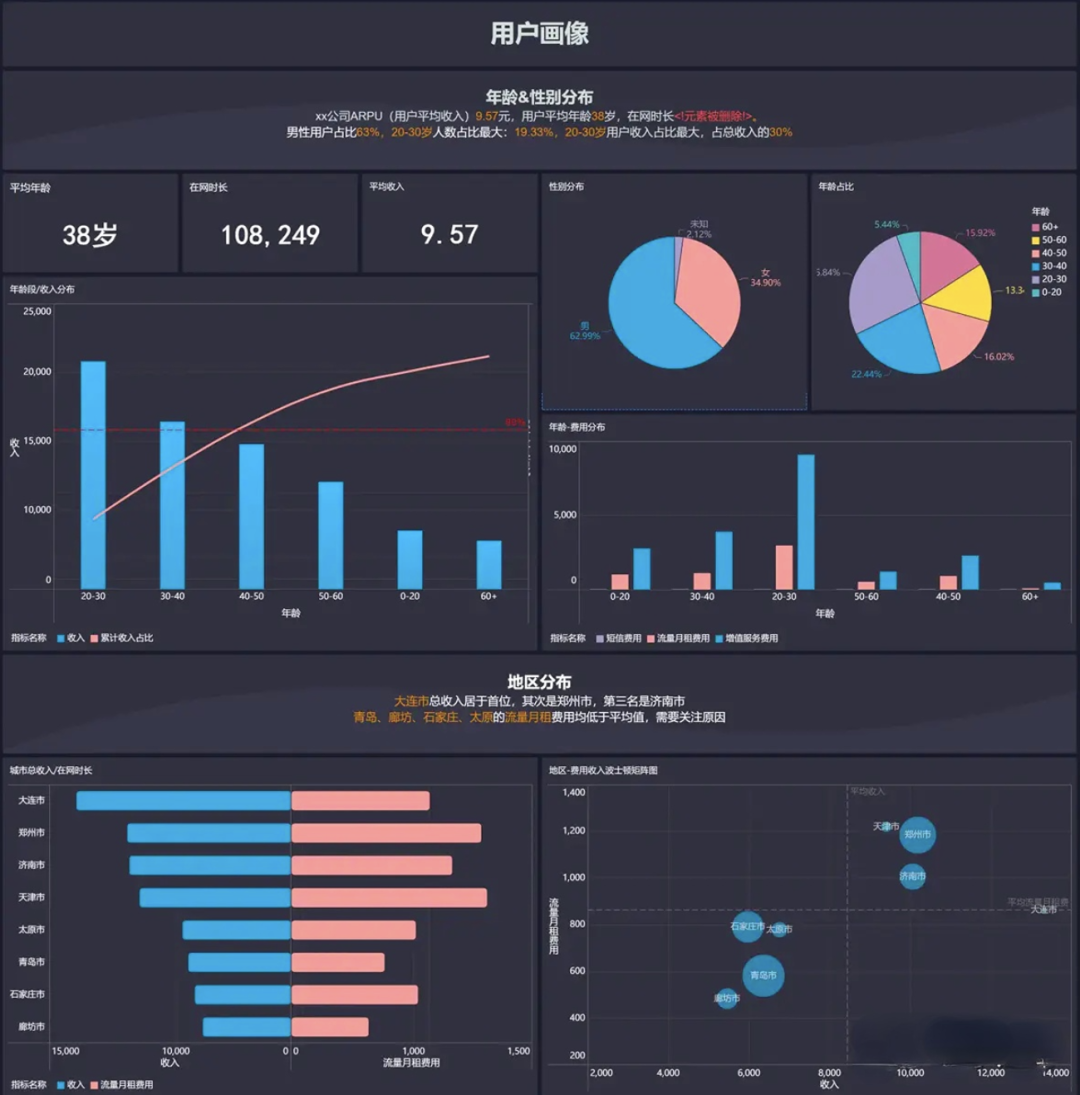

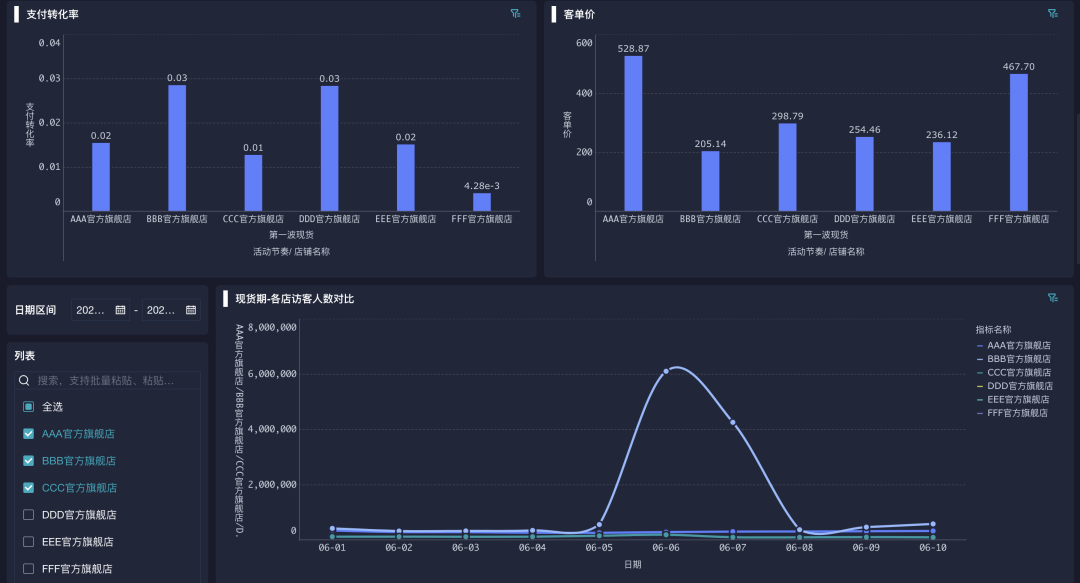

财务分析对于企业而言十分重要,在掌握企业财务分析模型的同时,也需要一个合适的工具进行财务分析,推荐您使用九数云进行财务分析!这是一款零代码的数据分析工具,无需代码也能数据分析,比excel更强大,比SQL更简便!可以帮助企业的财务人员以及管理人员快速提升数据大局观,从而更好地开展业务、制定目标!

热门产品推荐